泸州老窖年中报点评:广宣税金拖累净利水平阶段调整坚持长期主义

专题:泸州老窖发布2024年半年报

机构:民生证券股份有限公司研究员:王言海/孙冉日期:2024-08-31

事件:公司于8月30日发布2024年中报,24年上半年公司累计实现营收/归母净利润/扣非后归母净利润169.05/80.28/79.94亿元,同比 15.84%/ 13.22%/ 13.54%,其中单24Q2实现营收/归母净利润/扣非后归母净利润77.16/34.54/34.42亿元,同比 10.51%/ 2.24%/ 2.68%。截至24H1期末合同负债23.42亿元,同比 21.11%,较Q1末减少1.93亿元,年内业绩蓄水池收缩。用“单季度营收 Δ合同负债”核算“真实营收”,以抵消公司因订单确认、发货节奏等因素带来的营收扰动,24Q2“真实营收”75.23亿元,同比 4.64%慢于同期营收增速,泸州老窖年中报点评:广宣税金拖累净利水平阶段调整坚持长期主义一方面或系公司全面推进数字化系统、返利和开瓶率挂钩后渠道利润短期被压缩、积极性受损,另一方面或与公司坚持长期主义,严格执行库存红线有关。

酒类业务量价齐升,腰部产品特曲、窖龄增势较快。分产品看:上半年酒类合计实现营收168.39亿元,同比16.04%,量价分别贡献 10.37%/ 5.14%,其中①中高档酒类实现营收152.13亿元,同比17.12%,在酒类营收中占比同比增加0.83pcts至90.35%,毛利率同比-0.23pcts至92.26%。量价分别同比 25.71%/-6.84%,中高档酒量增价跌主要系上半年特曲、窖龄增速快于高低度国窖,叠加腰部价位为主的窖系列新品上市。②其他酒类实现营收16.25亿元,同比6.86%,量价分别同比0.56%/ 6.27%。分渠道看:24H1传统/新兴渠道营收分别为161.08/7.31亿元,同比 15.38%/ 32.83%,传统渠道在酒类营收中占比同比下降0.55pcts至95.66%。分地区看:24H1境内/境外地区收入分别为168.11/0.94亿元,同比分别 15.81%/ 21.80%。经销商数量上:24H1末境内/外各有1,769/92家,上半年境内/外分别净增加59/-12家。

促销费投放节制,广宣费和税金拖累净利润水平。毛利率:24H1/24Q2分别为88.57%/88.81%,同比 0.22/ 0.17pcts。中高档酒占比增加拉升公司整体毛利水平。费用率:24H1销售/管理费用率分别为9.64%/2.99%,同比-0.38/-0.71pcts,24Q2为11.78%/3.58%,同比 0.73/-0.58pcts。二季度销售费用同比增长17.77%,远高于同期营收增速,主要系广宣投放增加。24H1公司广告费用同比 31.64%,其中线上/电视广告同比 140%/56%,广宣方向较同期有较大变化。相较之下24H1促销费同比-4.21%相对节制。归母净利率:

24H1/24Q2分别为47.49%/44.76%,同比-1.10/-3.62pcts。净利率水平受税金拖累,24H1/Q2营业税金及附加的营收占比提升 1.16/2.22pcts。

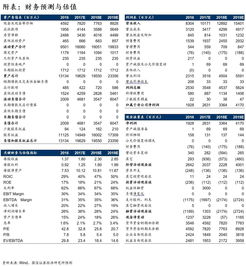

投资建议:公司组织优势突出,产品矩阵完备,当前淡季控量坚持良性发展,数字化改革中长期有望释放管理效能。预计公司24-26年归母净利润同比增加10.6%/9.8%/10.1%,当前股价对应PE分别为12/11/10倍,维持“推荐”评级。

风险提示:税收等产业政策调整的不确定性风险;千元价格带竞争加剧;供需不均衡导致的批发价格波动风险;食品安全风险等。